간이과세자와 일반과세자 비교 – 사업자 등록 전 필독 가이드

창업을 준비하거나 프리랜서로 일하는 분들이 꼭 알아야 할 부분 중 하나가 바로 사업자 등록 시 과세유형 결정이에요. 특히 처음 시작하시는 분들은 ‘간이과세자로 등록할까, 일반과세자로 갈까?’ 고민이 많으시죠. 저도 처음 온라인몰을 시작했을 때 이걸로 머리 싸매고 검색했던 기억이 생생하네요. 오늘은 이 두 과세 유형의 정확한 차이점, 적용 기준, 그리고 선택 시 고려할 점들을 세무 전문가 입장에서 정리해 드릴게요. 세금은 정확히 알아야 손해를 안 봐요. 부가가치세율 차이부터 신고 방식까지 꼼꼼히 따져보며, 내 사업에 맞는 선택을 함께 찾아봐요.

- 간이과세자와 일반과세자의 기본 정의

- 적용 대상과 연매출 기준

- 부가가치세율 차이와 계산 방식

- 세금 신고와 납부 방식의 차이

- 장단점 및 실제 예시 비교

- 사업자등록 시 과세유형 결정 팁

간이과세자와 일반과세자의 기본 정의

간이과세자는 말 그대로 세금 계산이 간단하게 적용되는 사업자를 의미해요. 연 매출이 작고 규모가 작은 소상공인을 대상으로 하죠. 반면 일반과세자는 대부분의 사업자가 속하는 형태로, 매출 규모가 크거나 사업 분야가 전문적일 때 적용돼요. 간이과세자는 세금이 줄어들 수 있지만, 매입세액공제를 못 받는 등의 한계도 있답니다.

적용 대상과 연매출 기준

현행 세법 기준으로 보면 연매출 8,000만 원 미만이면 간이과세자로 등록할 수 있어요. 단, 일반 소비자를 대상으로 하는 음식점, 미용실 같은 업종이 중심이에요. 하지만 전문직이나 사업자 대상 거래, 수출업 등은 매출 규모와 관계없이 일반과세자로 등록

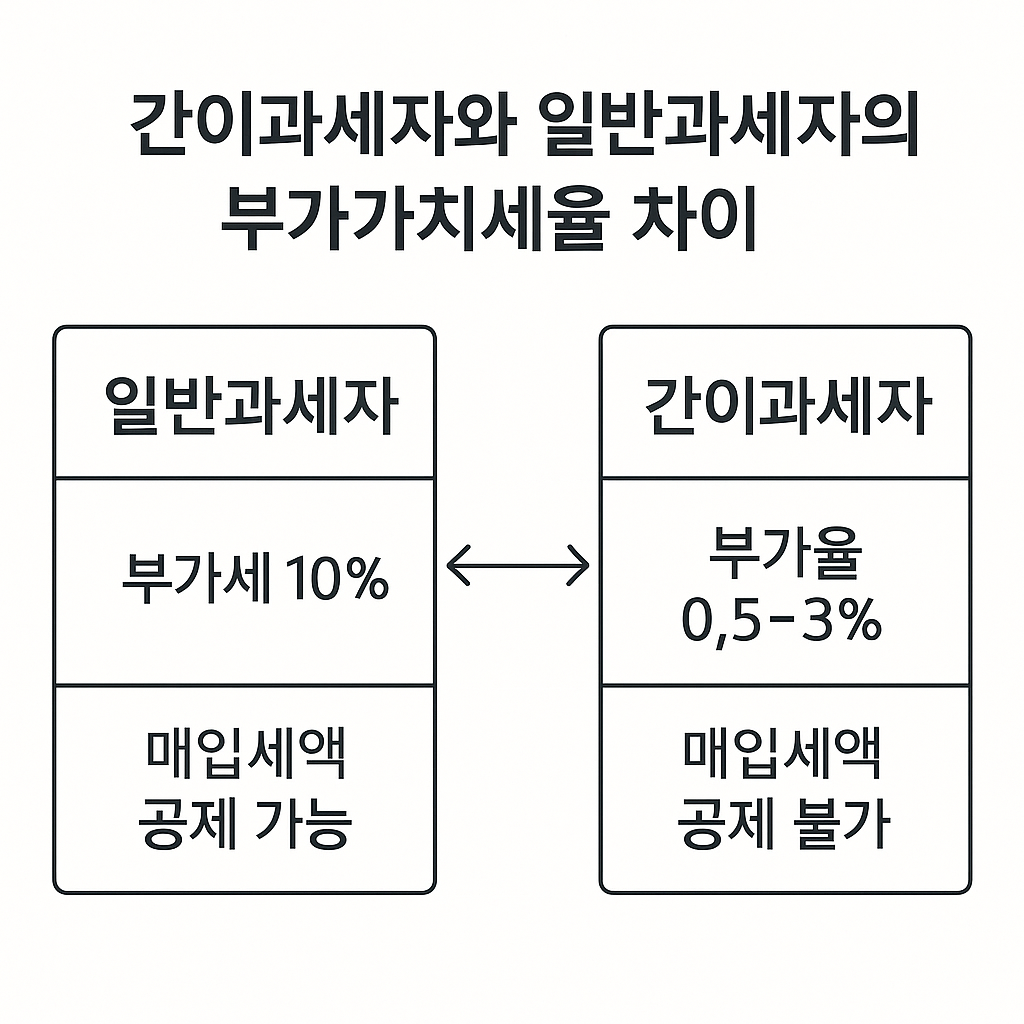

부가가치세율 측면에서도 큰 차이가 있어요. 일반과세자는 매출액의 10%를 부가세로 내고, 매입할 때 낸 부가세는 환급받을 수 있어요. 반면 간이과세자는 업종별로 0.5%~3% 정도의 낮은 세율이 적용되지만, 매입세액공제를 받을 수 없어요. 예를 들어 매출 5천만 원인 제과점이 일반과세자로 등록하면 500만 원을 부가세로 내고, 그 안에서 원재료비의 세금을 공제받을 수 있어요. 반대로 간이과세자는 업종별 부가율에 따라 단순 계산된 세금만 납부하면 되죠.

일반과세자는 1년에 4번, 분기별로 부가세를 신고해야 해요. 반면 간이과세자는 1년에 한 번, 1월에만 부가세를 신고하면 돼요. 이 차이는 회계 처리 부담에 큰 영향을 주죠. 또 세금 계산서 발행 여부도 다릅니다. 일반과세자는 세금계산서 발행 의무발행 시 일반과세자처럼 간주

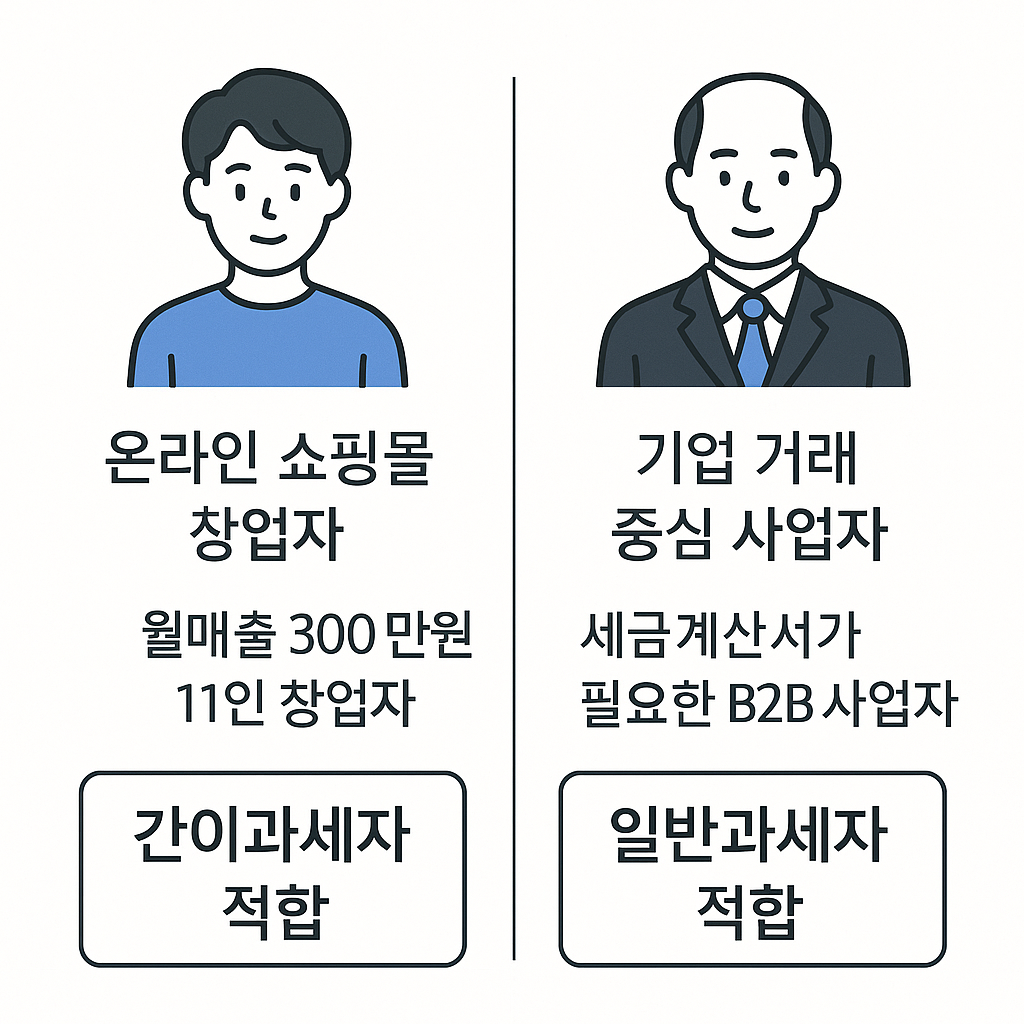

간이과세자의 장점은 세금 부담이 낮고 신고가 간편하다는 점이에요. 하지만 세금계산서 발행이 제한되고, 매입세액공제를 못 받는 단점도 커요. 예를 들어 온라인 쇼핑몰 창업을 고려 중인 분이 월매출 300만 원 수준이라면 초반엔 간이과세자로 시작하는 것도 좋아요. 반대로 거래처가 대부분 사업자인 경우, 세금계산서를 요구받으니 일반과세자가 더 적합하죠.

과세유형을 선택할 때는 단순히 매출 규모만 보지 말고, 거래처 성격, 매입 비중, 세금계산서 필요 여부초기엔 간이로 시작해 나중에 일반으로 전환

부가가치세율 차이와 계산 방식

세금 신고와 납부 방식의 차이

장단점 및 실제 예시 비교

사업자등록 시 과세유형 결정 팁